全球航运报告:美国对中国新关税和墨西哥/加拿大关税不确定性加剧之际,1月份进口创纪录

2025 年 1 月,美国集装箱进口量达到创纪录的 2,487,470 TEU,比 2022 年 1 月创下的当月最高纪录高出 21,455 TEU。进口量激增发生在关税波动的背景下,美国自 2 月 4 日起对中国商品征收 10% 的新关税,而对墨西哥和加拿大进口商品征收更激进的 25% 关税则暂停至 3 月,以便进行进一步谈判。

1 月份从中国进口的货物较 12 月份大幅增长 10.6%,达到 997,909 TEU,仅比 2024 年 7 月创下的 1,022,912 TEU 的历史最高水平低 2.4%。与去年同期相比,2024 年 1 月来自中国的货物量增长了 10.2%,反映出对中国进口的强劲需求;然而,新的 10% 关税加上中国农历新年(1 月 29 日至 2 月 12 日)给进口商带来了不确定性,并可能扰乱未来几个月的贸易流动。

笛卡尔 2 月份的物流更新强调了美国集装箱进口总量在 2025 年开局强劲,但也凸显了与贸易政策紧张局势相关的风险。随着关税的演变,美国进口商面临更高的成本,这可能会扰乱全球贸易格局。中东持续的地缘政治不稳定又增加了一层复杂性。这些综合因素可能导致 2025 年初几个月的供应链波动,给企业在这种不可预测的环境中生存带来挑战。

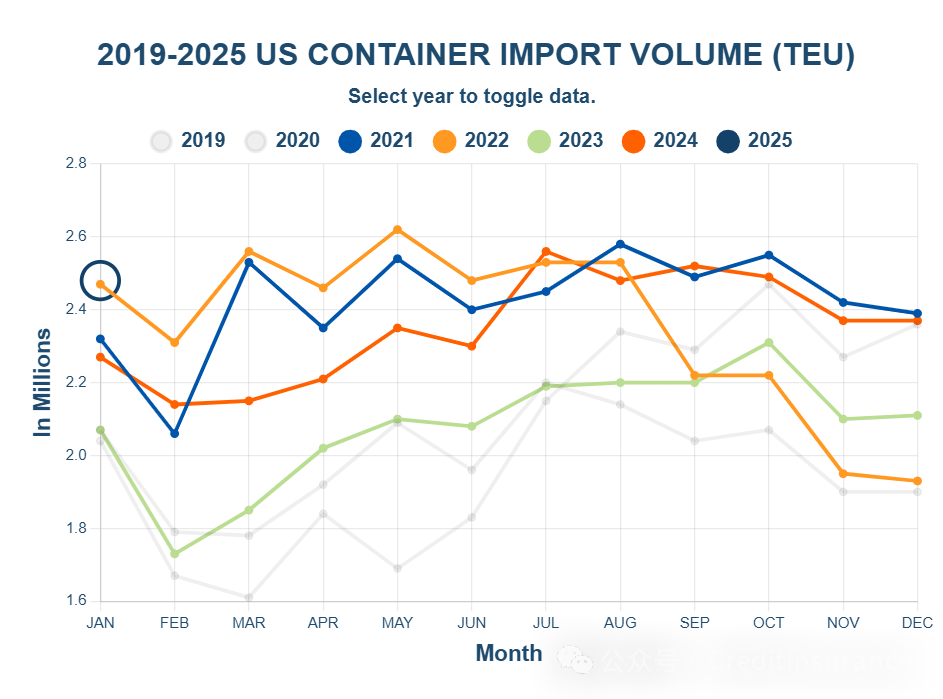

一月份美国集装箱进口量创下新高。

2025 年 1 月,美国集装箱进口量达到 2,487,470 TEU,创下当月进口量新高(见图 1)。这一激增发生在美国与其主要贸易伙伴之间的贸易紧张局势加剧之际,进口商纷纷在关税上调前确保货物安全。

图 1:美国集装箱进口量同比对比

资料来源:笛卡尔Datamyne ™

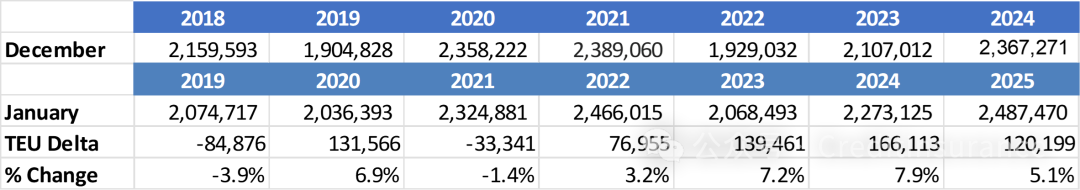

与 2024 年 1 月相比,2025 年 1 月的货运量增长了 9.4%,创下了该月货运量的最高纪录,比 2022 年 1 月创下的纪录高出 21,455 TEU(见图 2)。1 月份的进口量继续呈现季节性、疫情后的月度增长趋势,较 2024 年 12 月增长 5.1%。

图2:12月至1月美国集装箱进口量对比

资料来源:笛卡尔Datamyne ™

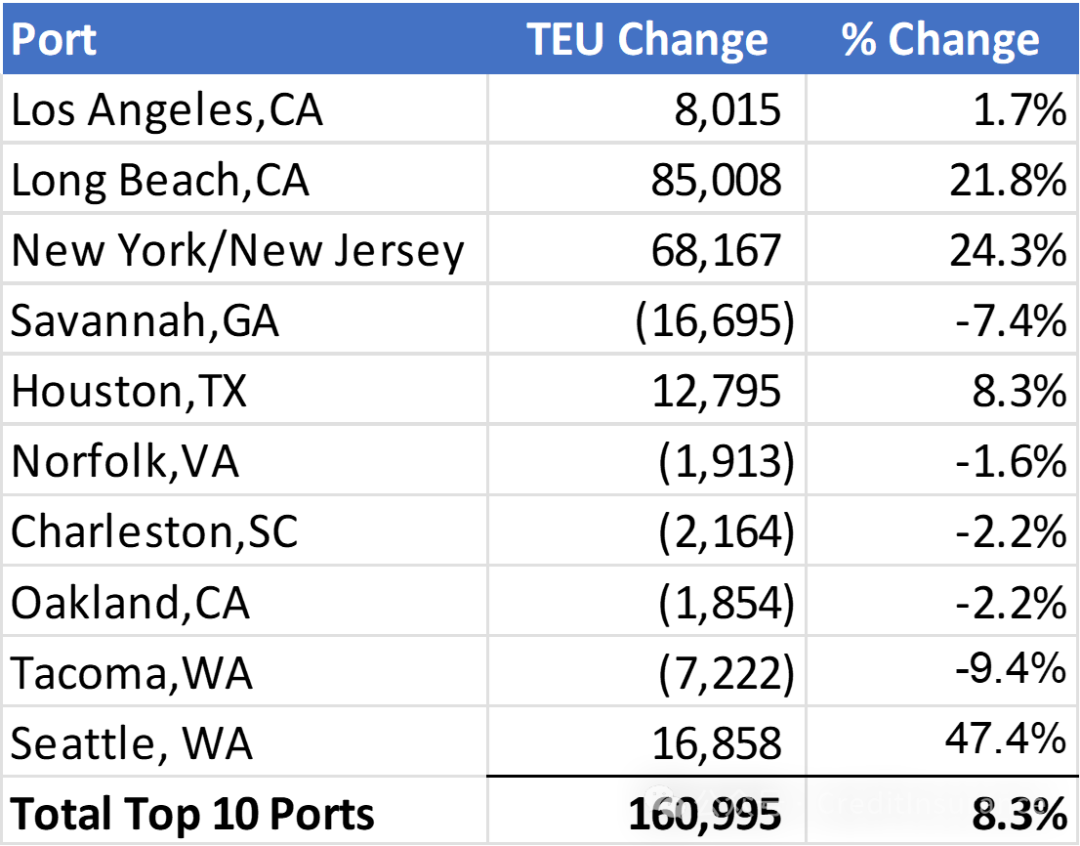

2025 年 1 月,美国前十大港口的集装箱进口量增加了 160,995 TEU,比 2024 年 12 月增长 8.3%(见图 3)。长滩港领涨,增加了 85,008 TEU,其次是纽约/新泽西港(增加 68,167 TEU)和西雅图港(增加 16,858 TEU)。相反,萨凡纳港的降幅最大(减少 16,695 TEU),其次是塔科马港(减少 7,222 TEU)。值得注意的是,洛杉矶港、长滩港和休斯顿港的 1 月份吞吐量分别为 484,232 TEU、475,376 TEU 和 166,944 TEU,均为七年来最高。

图 3:2024 年 12 月至 2025 年 1 月美国十大港口进口量对比

资料来源:笛卡尔Datamyne ™

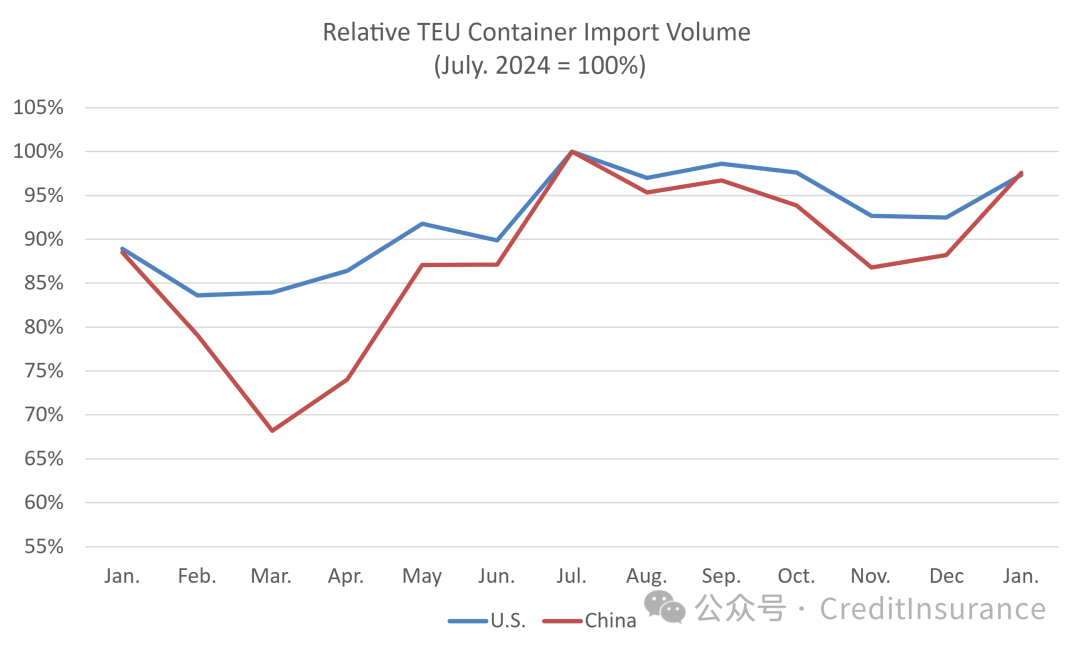

2025 年 1 月,美国从中国进口量环比增长 10.6%,至 997,909 TEU,仅比 2024 年 7 月的峰值(1,022,913 TEU)低 2.4%(见图 4)。与去年同期相比,1 月份从中国进口量增长了 10.2%。今年 1 月进口量的增长主要归因于美国进口商为应对中国关税做好准备,以及中国新年的额外影响,这通常会在假期前推动出货量增加。2025 年 1 月前三大商品类别(HS-2 代码)为 HS-94(家具、床上用品等)、HS-39(塑料及其制品)和 HS-84(核反应堆、锅炉、机械等)。 1 月份,中国占美国集装箱进口总额的 40.1%,较 12 月份增长 0.9%,比 2022 年 2 月份的峰值 41.5% 低 1.4%。

图 4:2024 年 1 月至 2025 年 1 月美国和中国 TEU 集装箱总量与中国进口纪录的比较

来源:Descartes Datamyne

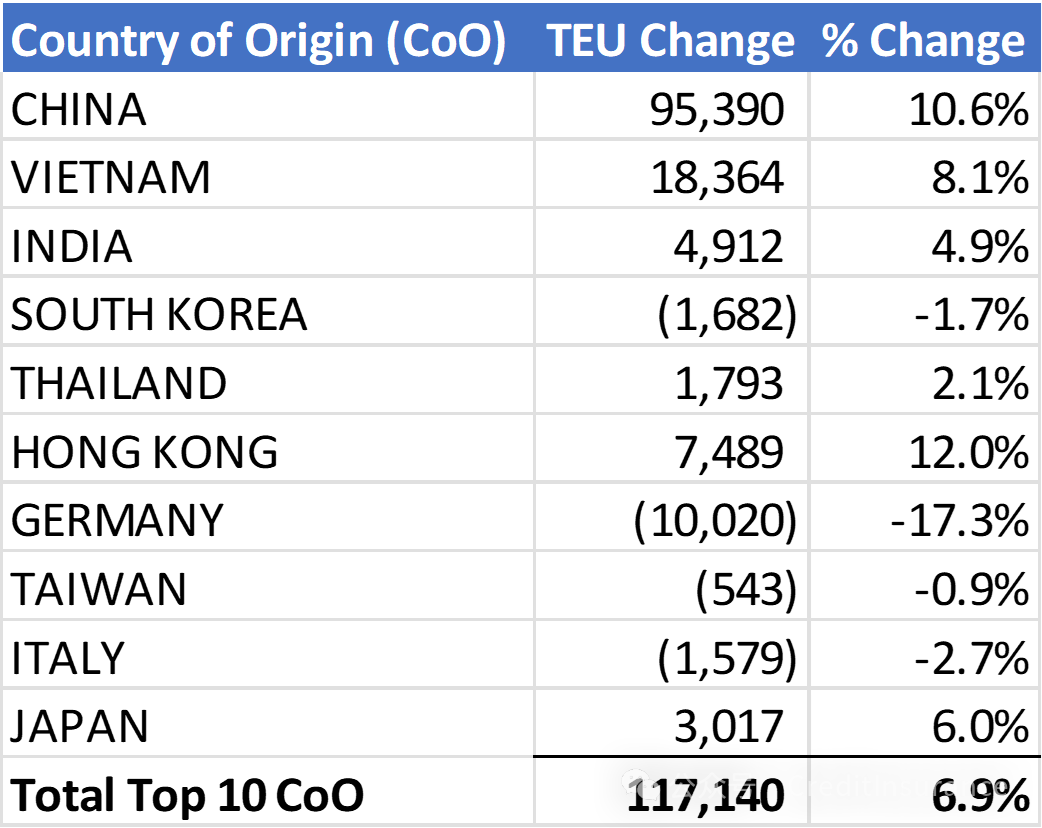

2025 年 1 月,美国从前十大原产国 ( CoO ) 进口的集装箱量增加了 117,140 TEU,较 12 月增长 6.9%(见图 5)。在这些国家中,中国(增加 95,390 TEU)和越南(增加 18,364 TEU)的进口量增幅最大。相比之下,德国(减少 10,020 TEU)的进口量下降最为明显。

图 5:2024 年 12 月至 2025 年 1 月美国对前十大原产国进口量对比

来源:Descartes Datamyne

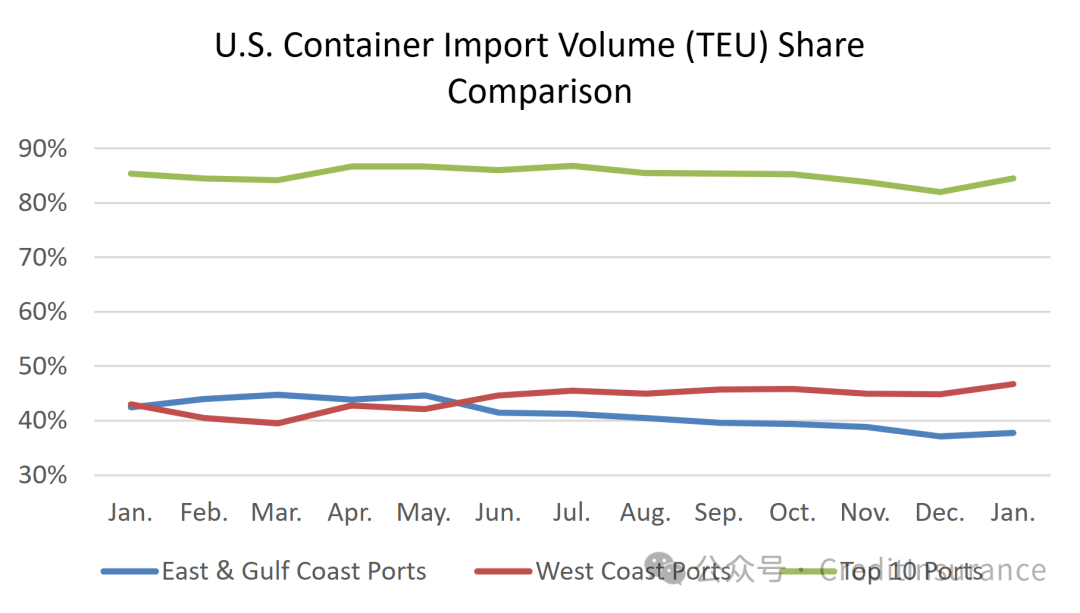

西海岸港口在美国集装箱进口量市场中占据主导地位。

连续八个月,西海岸五大港口在美国集装箱进口量中所占份额,继续高于东海岸和墨西哥湾沿岸港口。1月份的数据突显出差距正在扩大,尽管东海岸和墨西哥湾沿岸港口的份额从 37.1% 增加到 37.7%,而西海岸港口的份额仅增加了 1.9%,达到 46.8%。总体而言,1 月份前十大港口的主导地位有所增强,占美国进口总额的 84.5%,高于 12 月份的 82.0%(见图 6)。

图 6:主要港口、西海岸港口以及东海岸和墨西哥湾沿岸港口的吞吐量分析

来源:Descartes Datamyne

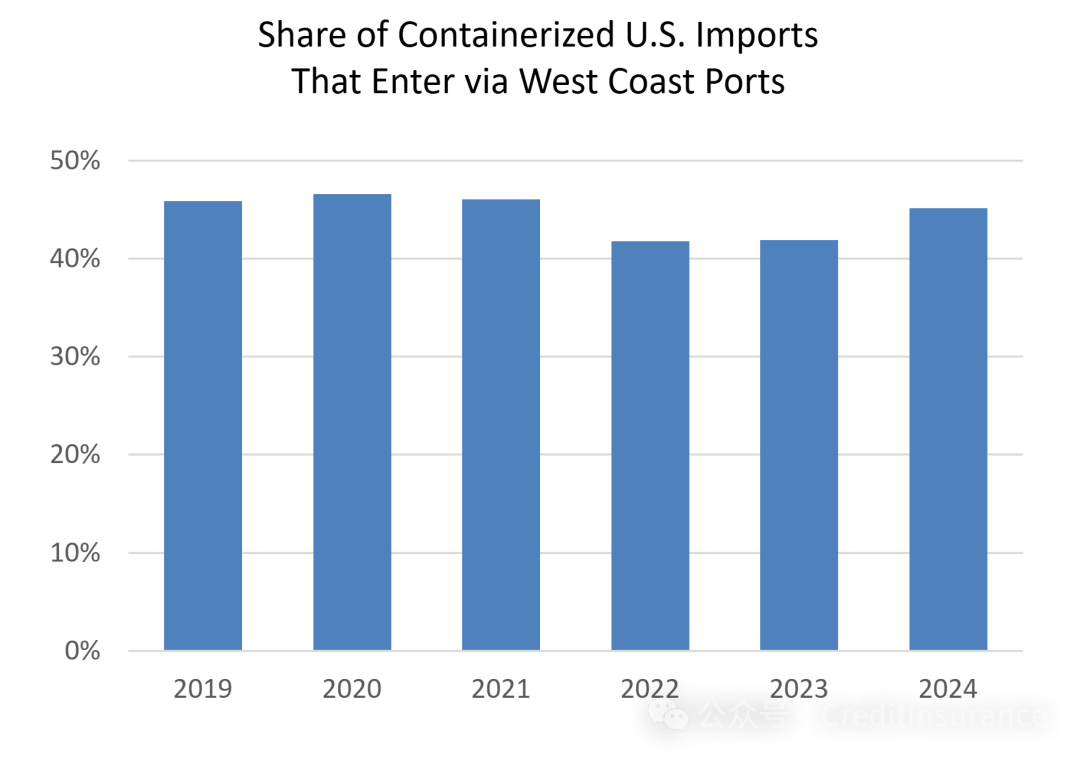

从 2024 年所有西海岸港口的总吞吐量来看,西海岸港口收复了2022 年和 2023 年失去的市场份额,年底占美国进口总额的 45.1%(见图 7)。

图 7:经西海岸港口进入的美国集装箱进口份额(2019 - 2024 年)

资料来源:笛卡尔Datamyne ™

西海岸港口的延误情况不一,而东部和墨西哥湾沿岸港口的延误时间则延长。

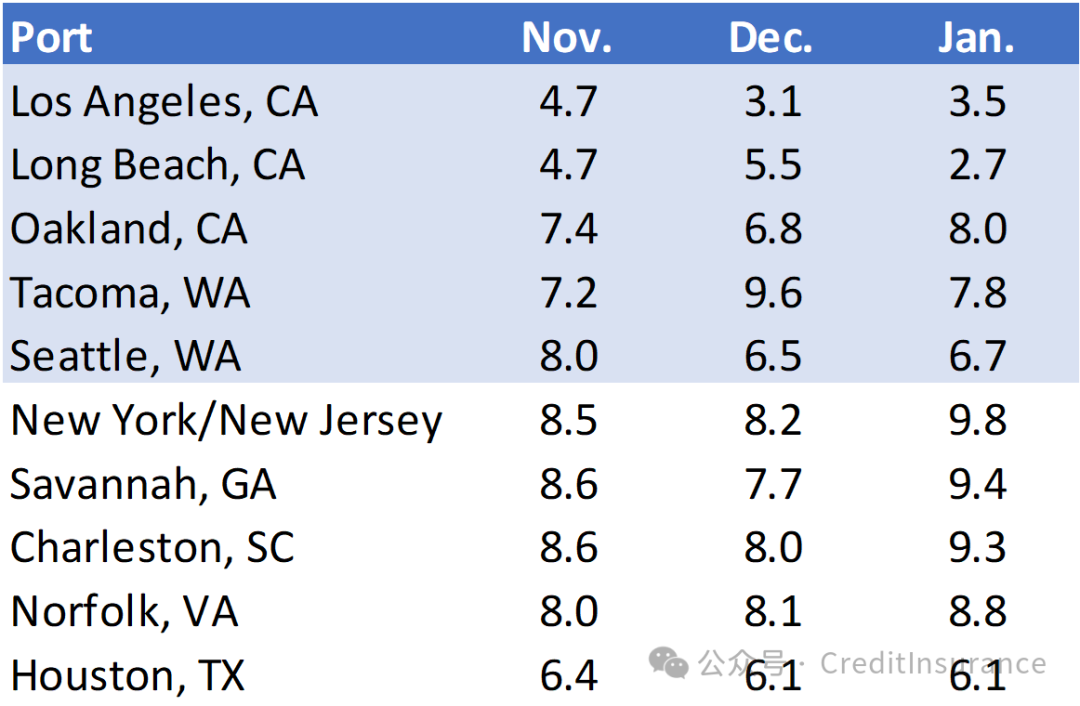

总体而言,1 月份美国十大港口的港口运输时间延误比 12 月份有所增加,主要是因为东部和墨西哥湾沿岸港口的延误时间更长(见图 8)。改善最大的是长滩,延误时间减少了 2.8 天,塔科马的延误时间减少了 1.8 天。延误时间增加最多的是萨凡纳、纽约/新泽西和查尔斯顿,分别延长了 1.7 天、1.6 天和 1.3 天。

图 8:前 10 个港口的月平均运输延误时间(天数)(2024 年 11 月 - 2025 年 1 月)

资料来源:笛卡尔Datamyne ™

注:笛卡尔对港口运输延误的定义是,提单上最初申报的预计到达日期与实际到达日期之间的天数差。 以及 Descartes 收到 CBP 处理的提单数据的日期。

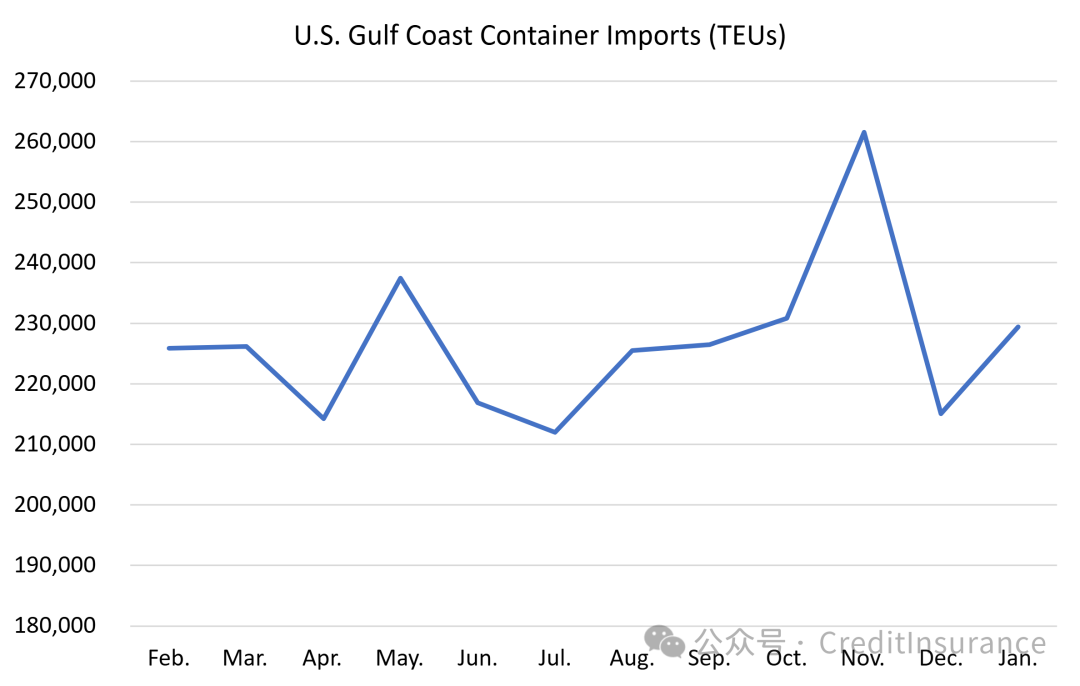

随着 ILA/USMX 达成初步协议,墨西哥湾沿岸进口量在 1 月份反弹。

2025 年 1 月墨西哥湾沿岸进口量(229,403 TEU)较 12 月(215,069 TEU)增长 6.7%,略高于 12 个月平均值(226,785 TEU)(见图 9)。由于 ILA 和 USMX 在 1 月 15 日截止日期之前达成了一项临时协议,这一复苏可能代表着交通恢复正常。随着货运量反弹,墨西哥湾沿岸港口的过境时间在 1 月份延长,总体延误时间比 12 月增加了约 8%。

图 9:2024 年 2 月至 2025 年 1 月美国墨西哥湾沿岸集装箱进口量

资料来源:笛卡尔Datamyne ™

对中国商品征收的新关税以及墨西哥与加拿大的关税谈判震动了贸易。

2 月 4 日,美国对中国进口产品征收 10% 的额外关税,并将与墨西哥和加拿大的贸易谈判延长至 3 月,此前双方在最后一刻达成协议,暂停了对两国进口产品征收 25% 关税的计划。这些发展给全球贸易带来了巨大的不确定性,加剧了人们对进口成本上升、供应链中断和潜在经济不稳定的担忧。随着贸易紧张局势升级,企业和消费者都可能面临价格上涨和市场长期波动的风险。

由于也门胡塞武装承诺停火,货轮谨慎返回红海。

在也门胡塞叛军承诺在以色列与哈马斯停火后停止袭击后,航运公司开始重返红海,但仍保持警惕。虽然承运商继续关注局势,但尚未设定恢复常规航线的时间表。红海航行中断推高了全球航运成本,如果停火破裂,红海航道可能会再次中断。这可能会进一步破坏中东的贸易条件,并给国际供应链带来额外压力。

USMX 和 ILA 在 1 月 15 日截止日期之前达成解决方案。

美国海事联盟 (USMX) 和国际码头工人协会 (ILA )在 1 月 15 日截止日期之前达成了一项临时协议。谈判达成的合同将使 ILA 工人的工资在六年内增加 62%,并将追溯至 2024 年 10 月 1 日。一旦最终确定,新协议预计将解决东部和墨西哥湾沿岸港口的劳工问题。

管理供应链风险:2025 年值得关注的事情。

2025 年 1 月,美国集装箱进口量超过 240 万 TEU,较 12 月增长 5.1%,较 2024 年 1 月增长 9.4%。尽管经济继续超出预期,但对中国进口产品征收的新关税、3 月份对墨西哥和加拿大可能征收激进关税的威胁以及中东持续的冲突可能会给全球供应链带来挑战。以下是笛卡尔在 2025 年将关注的领域:

考虑有助于减少全球航运挑战的建议。

1 月份美国集装箱进口量飙升至 240 万标准箱以上,创下当月纪录。这一激增表明进口商正在提前装载货物,以应对特朗普政府的新贸易政策。与此同时,ILA 和 USMX 达成协议,一旦最终确定,预计将有助于稳定南大西洋和墨西哥湾沿岸港口的劳动力,并降低未来罢工扰乱港口运营的风险。中东持续冲突继续给全球供应链带来压力,不过红海的暂时停火可能会给承运商带来一些缓解。全球供应链面临的最大障碍是美国贸易伙伴额外关税带来的不确定性,预计这将颠覆贸易流动并重塑贸易格局。Descartes 将继续监测这些发展,利用 Descartes Datamyne以及美国政府和行业数据,为未来几个月的全球航运趋势提供宝贵见解。

短期:

- 考虑模拟提高关税对进口商品的影响,以及改变采购策略是否可以减轻潜在的成本上升。

- 监测港口吞吐量和延误情况,以评估贸易中断情况,因为进口量仍保持在 240 万至 260 万的水平之间,这在历史上一直给美国海上物流基础设施带来压力。

- 随着胡塞武装停火协议达成,航母开始返回红海,追踪中东冲突。

- 评估通货膨胀以及俄罗斯/乌克兰和以色列/哈马斯冲突对物流成本和产能限制的影响。确保主要贸易伙伴不在制裁名单上。

近期:

- 对于货物通过苏伊士运河运输的公司,评估中东冲突导致的长期改道的影响。

长期:

- 评估供应商和工厂的位置密度,以减轻对负担过重的贸易航线和全球可能发生冲突的地区的依赖。密度可以创造规模经济,但也会带来风险,随后的物流能力危机凸显了其弊端。冲突不会“一夜之间”发生,所以现在是解决这个可能扰乱业务的问题的时候了。

备注:

1. 本报告使用美国海关和边境保护局 (CBP) 对所有美国港口公开发布的提单 (BOL) 数据,该数据为报告海上贸易提供了标准的官方数据来源。CBP 稍后可能会修改这些数据。修改后的数据可在 Descartes Datamyne ™ 中查看,美国海事记录每天都在此处理。Descartes Datamyne已通过 ISO 9001 认证。

2. 在 Descartes Datamyne ™ 中,二十英尺当量单位 (TEU) 是使用向美国海关和边境保护局 (CBP) 提交的提单上申报的集装箱尺寸和重量组合来计算的。

本文原载于“信保民工”微信公众号,如有转载或复制请联系“信保民工”,版权归原作者所有,侵删