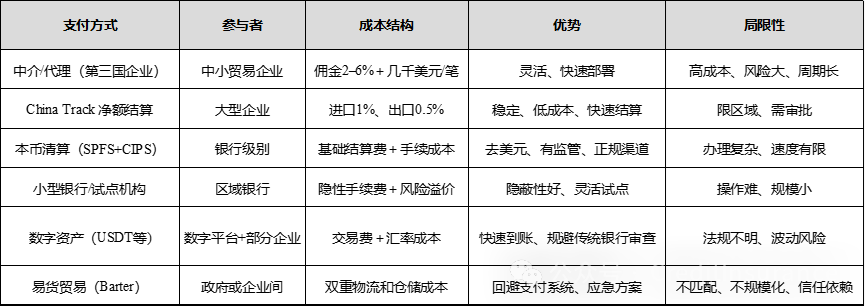

当前俄罗斯进口商在支付中国出口商货款方面的6大渠道——流程、成本、限制和适用范围

当前俄罗斯进口商在支付中国出口商货款方面的6大渠道——流程、成本、限制和适用范围。

1.中介/代理机制(通过第三国企业)

约50%以上俄罗斯对华贸易款项通过中介处理,使用中国香港、吉尔吉斯、哈萨克、阿联酋等“友好”国家的中转公司,规避中国银行合规限制。

中介机构可能按每笔交易收取几千美元或2%–6%的佣金,并承担被截留商品的风险,如经第三国转运时出现无法追回资金的问题。

建立并维护中介网络需复杂的公司结构、账户管理和合规对接,短期内灵活,但长期成本高、风险大、延迟时间长。

2. “China Track”净额结算系统

由被制裁的俄罗斯顶级银行联合设立,以网状中介路径通过“友好”司法辖区处理支付,实现进口与出口交易的净额集中结算。

不使用SWIFT、不依赖西方银行,由银行为支付提供担保与保险,目前覆盖11个中国省,主要面向大型企业。

成本低:进口约1%、出口0.5%,显著低于此前2%–4%甚至最高12%的高额。

结算及时:一般每周1次(计划增至2次),资金两天内到账,无支付失败报告。

缺点包括需单笔批准、增值税退税流程复杂,且目前仅限大企业与特定省份。

3. 本币清算系统:SPFS 与 CIPS联动

利用俄罗斯自主金融信息系统SPFS和中国跨境人民币支付系统CIPS进行人民币/卢布结算,替代SWIFT。

已有30多家俄罗斯机构加入CIPS,双边支付可以直接以人民币计价并结算;卢布支付通过双方银行联动亦逐步推广。

尽管大幅去美元化,本币结算仍面临监管检查和速度限制,CIPS日均处理~25900笔交易,增幅显著。

4. “小型银行”与“burner banks”实验

双方曾试验中小区域性银行处理俄企资金,如中国地方银联与俄边境银行,使用shell公司打包中转交易,以逃避主流监管追踪。

但由于对抗压力过大,大规模机构难以维持运营,只剩个别“小型银行”承担有限风险。

5. 数字资产/加密货币支付

部分交易由平台(如Qifa)使用稳定币(USDT)结算,资金可在一天内到账,规避银行审查与延迟。

俄罗斯议会亦在推进数字资产用于贸易的法律框架。

优点是速度快,合规灵活;缺点是监管不明确,市场波动带来的合规风险仍存。

6. 易货贸易(Barter)

双方以商品换商品,规避支付环节复杂性。例如俄罗斯黄豆换中国设备,中国橘子、米或电器换俄商品。

虽成本(双重佣金、库存管理)中等,但在银行管制严峻时尤为实用。

限于特定商品匹配、信任机制和合同执行问题,不具备规模化潜力。

使用建议及未来趋势

大型国企或边境省份企业:优选 China Track+本币清算,保障效率与合规,成本相对可控,适合可持续发展。

中小企业或非关键货物企业:仍依赖中介/代理机制 或小行试点,适应当前环境,但需准备高额成本和慢速安排。

特殊物资或紧急补给:可通过数字资产或易货贸易实现快速应对,但属临时方案,缺乏规模。

未来,随着“China Track”参与区域扩容、结算频次增多,净额结算体系可能逐渐取代中介,降低总成本。此外,本币清算与数字资产结合或将成为常态,政府也在推进相应制度完善。易货交易则继续处于边缘角色,主要战时应急。

[本文根据AI整理,仅供参考]

本文原载于“信保民工”微信公众号,如有转载或复制请联系“信保民工”,版权归原作者所有,侵删