全球100大集装箱班轮公司排名出炉

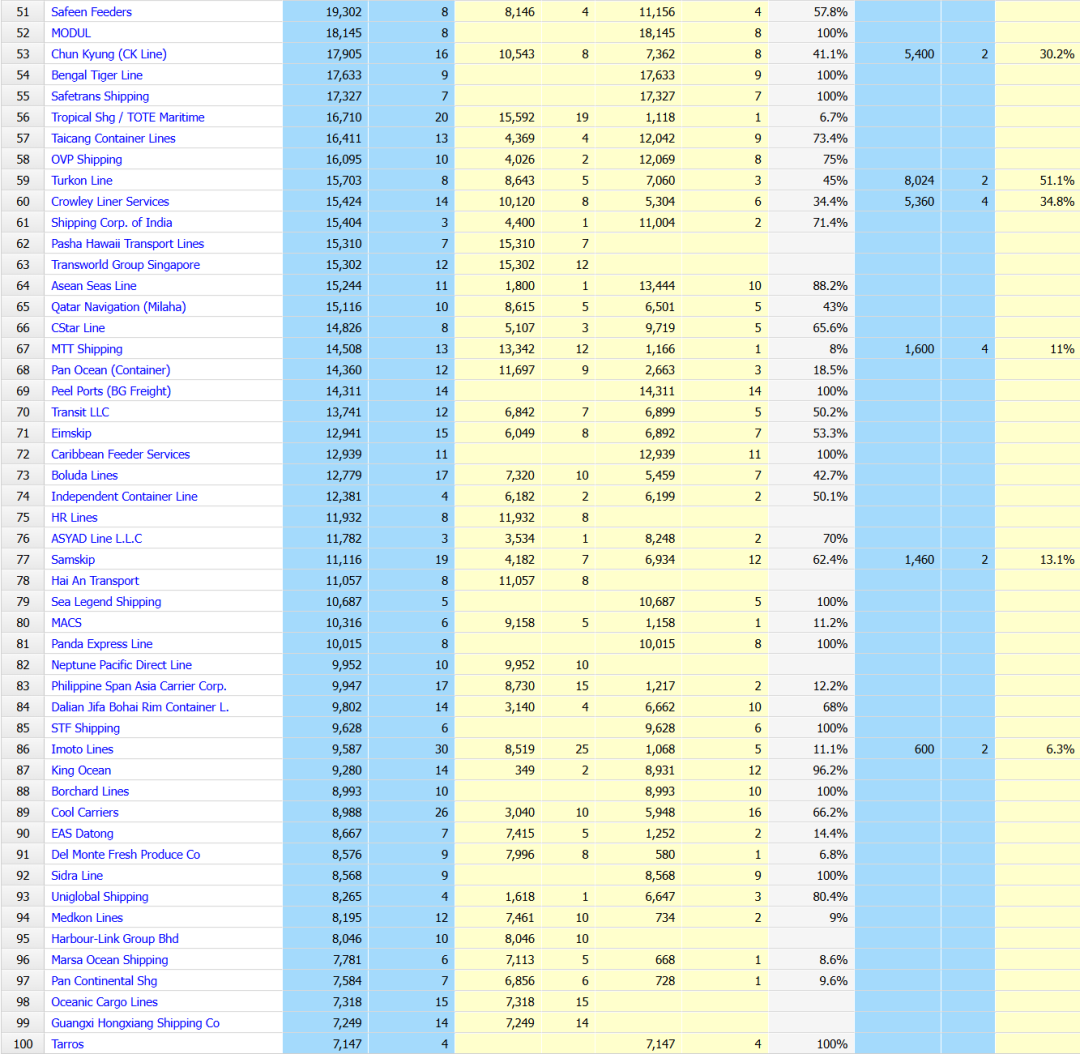

按运力排名,前二十大班轮公司分别是:地中海航运(第1)、马士基(第2)、达飞海运(第3)、中远海运(第4)、赫伯罗特(第5)、ONE(第6)、长荣海运(第7)、HMM(第8)、以星航运(第9)、阳明海运(第10)、万海航运(第11)、太平船务(第12)、海领船务(第13)、X-Press(第14)、海丰国际(第15)、高丽海运(第16)、Unifeeder(第17)、伊朗国航(第18)、长锦商船(第19)、德翔海运(第20)。

从排名情况来看,全球航运市场的格局已逐渐稳定,但这并不意味着竞争会有所减缓,反而标志着行业正进入一个更加复杂的阶段。加之全新的航运联盟格局呼之欲出,老牌巨头们不仅在巩固传统市场份额上发力,同时也在积极布局新的增长点。

在当前的航运版图中,MSC凭借630.22万TEU运力占据20.2%市场份额稳坐集运头把交椅。近期,MSC似乎转变了扩张策略,通过租赁超过20艘大型集装箱船,正式重返租船市场。这些船舶最大为9,500TEU,预计将于2026年至2027年初陆续交付。此次大规模的船舶租赁标志着MSC在过去三年疯狂购入船舶后扩张策略的转变。究其原因,在于二手市场上可供购买的船舶数量已大幅减少,因此,这家班轮巨头开始瞄准租船市场,以填补未来两到三年的运力缺口。

马士基近期的表现尤为亮眼。12月2日,马士基宣布与扬子江船业、新时代造船及韩华海洋签署协议,订购共计20艘LNG双燃料集装箱船,订单总价值近40亿美元(约合人民币290亿元),新船总运力为30万TEU,计划于2028年至2030年交付。其实,早在今年9月,马士基就宣布了一项总额高达66亿美元的船舶采购计划,计划在韩国和中国的船厂建造多达62艘新船,进一步扩充其船队规模。这一扩张计划并非仅是为了提升市场份额,更是为应对全球航运环境的多变因素。特别是在地缘政治和供应链中断的背景下,马士基通过增加自有船舶的数量,能够更灵活地调整运输方案,确保全球供应链的稳定性。

另一大亮点是赫伯罗特的“绿色”转型。“我们的目标是在2045年前实现净零排放”赫伯罗特首席执行官Rolf Habben Jansen曾放出豪言。

今年4月16日,赫伯罗特宣布与Seaspan签订协议,将为5艘集装箱船改装甲醇动力,这是该公司今年在实现脱碳目标方面迈出第一步,也是其推进2030战略的具体行动。紧接着,8月份,赫伯罗特向市场抛出了一份震撼性询价,计划订购多达30艘液化天然气(LNG)双燃料集装箱船,进一步探讨了甲醇双燃料的替代方案;上个月,赫伯罗特又宣布了一项40亿美元的投资计划,购买24艘LNG双燃料集装箱船,进一步降低航运运营中的碳足迹;近期,赫伯罗特又宣布与中国金风科技达成协议,将为其提供每年25万吨绿色甲醇,这一协议相较于2023年与马士基的协议增加了50%的供应量,预计将从2026年开始供应绿色甲醇。

在甲醇燃料产能的局限性和其高昂的成本面前,马士基断尾逃生转向LNG燃料,而赫伯罗特似乎决心走通甲醇这条路。

国内方面,随着新兴市场需求的不断增长,中远海运似乎正在加码供应链。10月23日,中远海运通过旗下控股公司中远海运港口宣布成功收购泰国林查班港两大码头的部分股权;紧接着又通过旗下中远海控资近10亿元,成盐田港第二大股东;11月14日,由中远海运控股的秘鲁钱凯港正式开港运营,成为中远海运在南美控股的第一个码头项目,一举打开南美市场;11月21日,又与上港集团各自拟出资不超过10亿元,参与上汽安吉物流股份有限公司(简称“安吉物流”)增资项目,预计增资后各持股10%。种种举措表明中远海运正在通过提升运营效率、优化资源配置以及强化与全球合作伙伴的关系以期望在未来的市场竞争中占据有利位置。

长荣海运、韩新海运等公司则加速了订单交付进程,进一步推动了其市场份额的增长。例如,长荣海运交付了1.8万TEU的新船,成为排名前列的航运公司之一。

值得注意的是,在跨太平洋航线这一兵家必争之地上,达飞轮船于近日超越马士基,成为该航线的领军者。

Alphaliner数据显示,11月,部署在跨太平洋航线上的集装箱船总数为562艘,总运力近540万TEU,占全球船队的17%。其中,达飞轮船在跨太平洋航线上的市场份额达到13.2%,已超越马士基的13.1%,成为跨太平洋航线上最大的班轮公司,第三名则是中远海运集团,市场份额为12.9%。

此外,在该航线上市占率增长最快的是位列班轮运力排行榜第11位的万海航运,由于其部署了一系列13450TEU新造船,与2023年11月相比运力增长了39.3%,市场份额达到3.1%。紧随其后的是位列第9的以星航运(Zim),同比增长24.1%。

有趣的是,合德海运、海领船务(SeaLead)和德翔海运(TS Lines)也纷纷入局跨太平洋航线。这不仅是对当前市场需求的反应,更是对未来航运竞争和全球供应链重组的前瞻性布局。

共有17家中国内地班轮公司(部分注册于香港)上榜,分别是中远海运(第4)、海丰国际(第15)、宁波远洋(第23)、安通控股(第25)、合德海运(第26)、中谷物流(第27)、中外运集运(第31)、上海锦江航运(第35)、中联航运(第47)、安福航运(第51)、海液通航运(第58)、太仓港集装箱海运(第57)、海杰航运(第79)、大连集发环渤海集装箱运输有限公司(第84)、安达航运(第85)、达通国际航运(第90)、广西鸿翔船务(第99)。

中国作为全球最大的贸易国之一,其对外贸易规模庞大,推动了对国际集装箱运输的强烈需求。随着“一带一路”倡议的深入推进,中国企业逐步扩大了其全球航运网络。许多班轮公司通过新建航线、增加船舶投资以及通过收购或战略合作增强了运力,进一步提升了市场竞争力。

而上榜的中国船公司中,国企与民企参半,这些公司大多数得益于中国的地方港口优势,如宁波、上海、青岛等港口的集疏运网络不断优化,凭借与大港口的紧密合作,成为了跨境运输的关键节点,通过区域性航线的强化,进一步巩固了市场地位。

港口圈认为,当前,全球航运业不仅仅是资本和运力的竞争,更是供应链稳定性的博弈。而新的联盟格局也将推动航运业向更加多元化和灵活化的方向发展,这也意味着各船公司之间的合作与竞争将更加激烈。

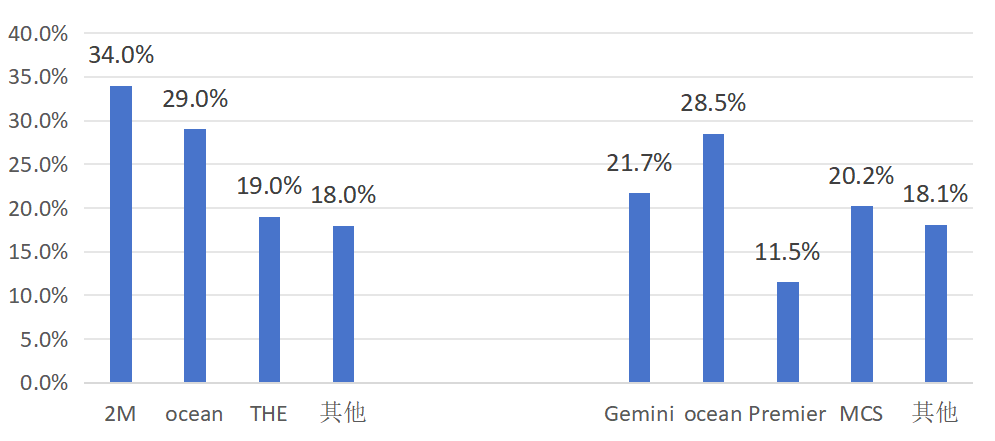

距离2025年还剩下不到一个月的时间,各大船公司纷纷开启新一年的订舱,双子星早早地打出了90%准班率的王牌,可Sea-Intelligence数据显示,目前全球班轮公司的准班率在50-55%之间,马士基表现最好,也仅有58%,加之业界对于双子星可能缺乏足够的船舶来满足运力需求依旧充满担忧,双子星的未来似乎并不乐观。

而MSC独立运营的决定,标志着其告别了与马士基长达9年的2M联盟合作,值得注意的是,其推出的新运营策略与双子星的枢纽-支线-转运模式形成鲜明对比。MSC通过增加直达港口的数量提供多达1900个直接港口组合,其背后是MSC庞大运力带来的底气。

升级后的超级联盟和一直保持稳定的海洋联盟颇有坐山观虎斗的意味,一边吃着瓜一边时不时地放出合作消息。但无论如何,对于货主而言,比起现有的海运联盟,重组后的海运联盟都将给货主带来更加丰富的选择,你更看好谁呢?

本文转自海运网公众号,版权归原作者所有,侵删