特朗普关税问答:下一步是什么?

[Fitch]特朗普关税问答:下一步是什么?

特朗普实施了哪些关税?升级的风险是什么?

2月1日,美国总统特朗普兑现此前威胁,宣布行政命令对墨西哥和加拿大征收25%的关税,并对中国进口产品征收10%的关税,这些关税将于2月4日生效。其中一项例外是仅对从加拿大进口的能源产品征收10%的关税,根据我们的估计,这意味着平均关税税率将升至20%,而不是25%。

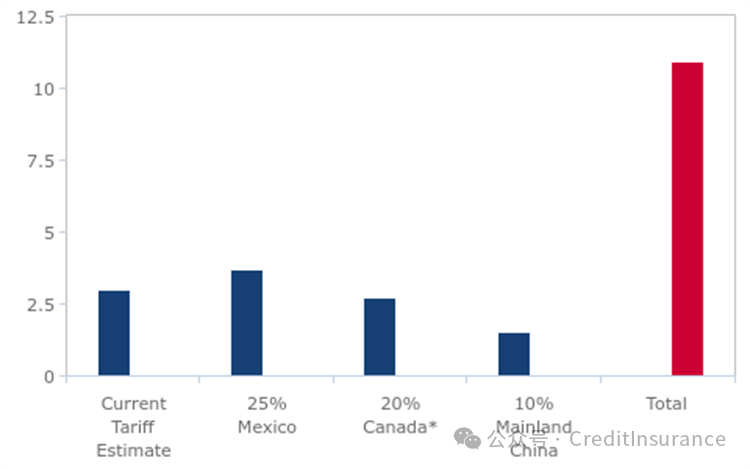

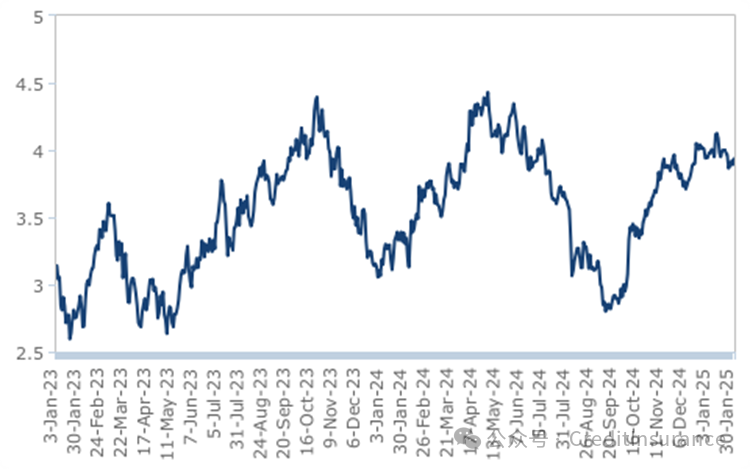

我们认为,贸易升级的风险很大,这不仅对美国,也对这些经济体构成巨大的通胀上行风险和经济增长下行风险。据我们估计,这些关税将使平均有效关税税率从目前约 2.8-3.0% 提高至约 11%。与 2018 年(约 1.5 个百分点,分两年)相比,关税税率大幅增加。美国从这三个经济体进口约 45% 的商品,而加拿大和墨西哥约 75%-80% 的出口依赖美国。近年来,中国大陆减少了对美国的依赖,只有 15% 的总出口流向美国。

关税税率开始快速上涨

美国 - 预计有效关税税率,%

*根据石油豁免情况进行调整。资料来源:Haver,BMI

墨西哥总统克劳迪娅·辛鲍姆和加拿大总理贾斯汀·特鲁多都宣布了报复措施,这可能会导致针锋相对的行动迅速升级。这是因为美国官员声称,如果这三个经济体中的任何一个采取报复措施,美国将进一步提高关税。我们预计这三个经济体都会采取报复措施,为关税大幅升级奠定基础,这可能会造成极大的破坏。

特朗普真的可以使用紧急权力来实施这些关税吗?

简短的回答是可以,但以前从未以这种方式使用过。总统可以使用《国际紧急经济权力法案》(IEEPA)在未经国会批准的情况下征收关税,但这些权力需要随着时间的推移而更新。特朗普曾以移民和毒品流动为由部署这些紧急权力。然而,目前尚不清楚是否会有法律挑战,因为特朗普还表示他将因贸易逆差而实施关税,这不太可能被视为紧急情况。特朗普的策略可能是使用 IEEPA 对多个经济体迅速实施关税,然后通过使用更正式的程序(例如第 301 条和第 232 条等)转向针对某些商品类别的长期关税战略。

通胀数据仍存在上行风险

美国 - 总体通货膨胀率,%

来源:Haver,BMI

虽然汇率变动和利润率变化有助于部分吸收关税,但我们认为存在三大风险:通胀、金融市场波动和增长。首先,关于通胀,我们认为政府低估了关税的影响,因为他们可能从 2018 年吸取了错误的教训。现在和当时的最大区别在于,关税税率更多地针对中国产品和中间产品。此外,平均关税税率仅从约 1.5% 上升至 3.0%。汇率和利润率很容易吸收影响。然而,目前的关税是广泛的,也直接影响消费品。此外,我们的估计显示,平均关税税率至少将上升 8 个百分点。其他估计表明,这可能会使美国总体通胀率上升约 1 个百分点,使其接近 4.0%,并对美联储政策产生重大影响(见下文)。

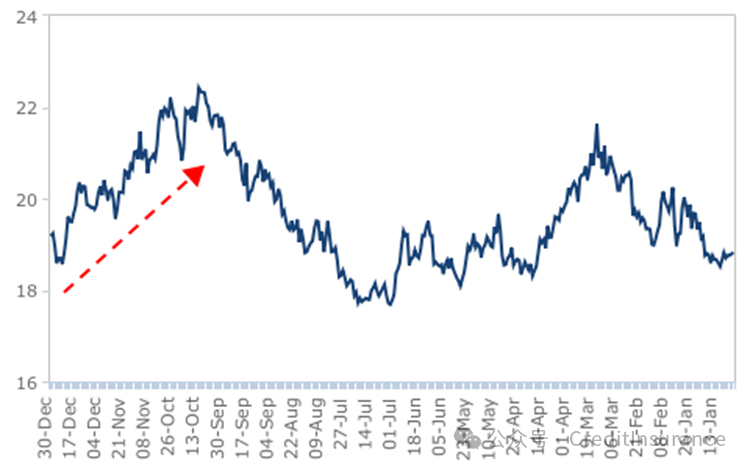

季节性市场波动可能开始加剧

VIX 股票波动率指数历年平均值

资料来源:彭博社、BMI

其次,随着投资者修改假设,金融市场波动性可能会大幅增加,调查显示,只有约 20-30% 的投资者认为会实施关税。目前,股市接近历史高点,估值非常高,债券利差非常紧张。此外,从季节性角度来看,通常第一季度波动性会增加,这可能会给风险资产带来额外的下行压力。这表明,投资者可能会寻求减少敞口,直到有更多确定性。这些关税已在近期交易中将美元指数推高至 108.5,并给墨西哥比索和加元带来额外的下行压力。

低于预期的增长存在下行风险

实际 GDP 增长率,%

来源:BMI

第三,我们一直在强调,从纯粹的动量角度来看,经济增长面临的风险是上行的,但贸易政策带来了重大的下行风险。最近几个季度,美国实际 GDP 增长主要由消费者故事和商业投资推动,但我们认为,价格再次上涨、工资增长放缓和贸易不确定性显著,可能会导致这两个经济领域的增长放缓。鉴于美国近 45% 的商品进口自这三个经济体,影响可能相当大。因此,这对我们本已略低于普遍预期的 2025 年 2.1% 的预测构成了下行风险,并可能在未来几个季度将经济增长率削减 0.5 个百分点至 0.8 个百分点,具体取决于关税升级的程度。

具体来说,对于加拿大和墨西哥而言,在不确定性加剧的背景下,这两个国家的私营部门信心将继续低迷,严重影响国内需求。关于墨西哥的前景,我们预计其经济在 2025 年将仅增长 0.2%(2024 年增长 1.4%),而普遍预期为 1.0%-1.5%。对于加拿大,我们预计其经济增长率为 1.5%(2024 年增长 1.1%)。然而,关税对经济增长构成了重大的下行风险,如果关税持续下去,这两个经济体在未来几个月都可能陷入衰退。至于中国,我们已经强调了 2025 年 4.5% 的增长预测存在下行风险。

通货膨胀和经济意外已经朝着错误的方向发展

美国 - 花旗意外指数

来源:Haver,BMI

这对美联储意味着什么?

存在很大的不确定性,这取决于通胀冲击还是增长冲击占主导地位。有迹象表明,美联储将把关税视为一次性价格上涨,因此忽略通胀影响,因为这是价格水平的一次性变化,而不是价格本身。然而,我们认为这一论点至少存在三个问题。首先,经济运行火热,同比通胀率为 2.9%,增长高于趋势,因此关税的传导可能会导致美联储谨慎行事,尤其是考虑到美联储在 2021 年将通胀描述为“暂时性”时,其信誉受到了打击。其次,虽然一次性关税可能导致价格的一次性变化,但特朗普很可能在未来几个月对其他经济体实施更多关税。这将在一段时间内产生多重通胀冲击,美联储可能不会将其视为价格的一次性变化。最后,消费者对通胀更为敏感,如果通胀预期开始上升,美联储将陷入困境,我们不会感到惊讶。美联储已经在 12 月会议上上调了通胀预期,这导致利率预期重新定价为今年仅降息 25-50 个基点——我们目前预测为 50 个基点。

市场仍预期降息 25-50 个基点,但可能很快发生变化

美国 - 2025 年 12 月市场隐含利率,%

资料来源:彭博社、BMI

因此,如果通胀和通胀预期开始上升至令人不安的水平,我们不排除美联储可能被迫维持利率不变甚至加息的可能性。然而,如果通胀压力仍然得到相当程度的抑制,但有迹象表明金融市场状况正在急剧收紧、劳动力市场正在走弱,而且整体经济增长放缓,美联储可能会选择支持其职责中的增长方面。

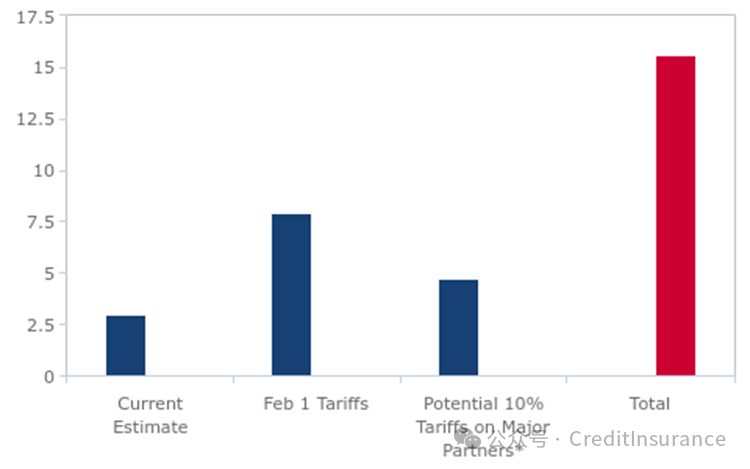

下一个受冲击的经济体可能是哪些?

我们认为,对中国进口产品的关税税率仍可能上升,而对欧元区、日本、越南、韩国和中国台湾等其他主要贸易伙伴也可能会征收更多关税,因为它们对美国拥有巨大的贸易顺差。然而,在这种情况下,平均有效关税税率将开始迅速上升,给美国经济带来额外压力。假设对这些经济体征收 10% 的额外关税,整体平均有效关税税率将上升至接近 16%,这可能令美国和全球经济难以消化。虽然特朗普认为这将为美国经济创造收入(我们估计,在其他条件不变的情况下,这将带来约 1.6% 的 GDP 收入),但如此大幅度的关税上调将对美国经济增长产生负面影响,降低收入和企业等其他来源的税收收入。因此,关税税率的快速上升可能会对特朗普的一些关税计划造成制约。

征收更多关税将带来问题

美国 - 预计有效关税税率,%

*这些尚未公布,仅供参考。资料来源:Haver,BMI

特朗普会退缩吗?

是的,我们认为他可以,但他会尽量以一种不显得软弱的方式做到这一点。特朗普喜欢在谈判中制造不确定性并施加最大压力以达成协议。他决定以如此高的关税作为开端,可能是对看似广泛的市场自满情绪的回应,并表明他的威胁不容小觑。考虑到关税可能上涨的速度及其对全球经济的影响,我们认为,部分关税有可能被取消,以换取重大的贸易和非贸易让步。由于特朗普希望重组全球贸易秩序并依靠关税作为收入来源,因此在他的第二任期内,关税最终会更高。然而,我们必须拭目以待谈判如何展开,才能最终知道关税最终会涨到多高。