《大而美法案》深度解析与应对策略——FEOC将终结中企在美新能源产业吗?

美东时间7月3日下午2时25分,美国众议院在民主党领袖哈基姆・杰弗里斯(Hakeem Jeffries)长达8小时46分钟的演讲结束后,以218票赞成、214票反对的微弱优势通过了前一日美国参议院修订后的“One Big Beautiful Bill ACT(《大而美法案》,简称OBBBA),特朗普计划于美东时间7月4日下午5点在白宫签署生效该法案。

一、法案概要内容

(一)税收改革:大规模减税与结构性调整

1、企业与高收入群体受益

(1)延续并升级2017年特朗普税改(Tax Cuts and Jobs Act)减税政策2、中低收入群体有限倾斜

-

儿童税收抵免临时增加500美元至2500美元,新增老年人4000美元税收抵免。 -

虽然共和党称此举可使典型家庭年收入增加1.3万美元,但有关独立分析显示底层五分之一家庭税后收入将下降2.3%,而顶层群体收入增长2.3%。

(二)支出削减:压缩福利与转移财政资源

1、社会福利大幅缩水

(1)医疗补助(Medicaid)2、国防与边境安全优先

-

新增军费1500亿美元,边境安全资金超600亿美元,用于修建 701英里边境墙、雇佣8000名移民官员及扩大拘留中心容量。

(三)能源政策:转向传统能源与削弱绿色转型

1、撤销拜登时期绿色补贴

-

取消或压缩清洁能源税收抵免,包括新能源汽车、风电和太阳能项目的激励措施,导致特斯拉等企业面临成本压力。 -

加速终止《通胀削减法案》中的清洁能源税收优惠,如电动汽车抵免将于2025年底取消,风电和太阳能项目抵免仅覆盖2027年前投产项目。

2、支持传统能源

-

放松化石燃料开发限制,恢复联邦土地油气开采,撤销甲烷排放监管。

(四)移民改革:强化执法与限制福利

1、边境安全与执法扩张

-

拨款600亿美元用于边境物理屏障、技术监控和人员扩招,目标将移民拘留容量提高800%,每年驱逐人数增至100万。 -

对移民申请收取高额费用,限制混合身份家庭的联邦福利资格。

2、经济影响争议

-

共和党称此举可保护就业,但批评者认为将增加企业用工成本,并加剧劳动力短缺。

(五)债务与财政风险:赤字扩张与长期隐患

1、债务上限与赤字激增

-

将联邦债务上限提高5万亿美元,预计未来十年新增赤字3.3万亿美元,国债占GDP比重或从122%升至145%。 -

无党派国会预算办公室(Congressional Budget Office, CBO)警告,法案将导致联邦债务不可持续,长期利率上升可能抑制私人投资。

2、两党分歧

-

共和党采用“当前政策基线(Current Policy Baseline)”估算,称法案可节省5000亿美元;民主党则指责其实际增加赤字4.45万亿美元。

二、FEOC条款与涉美中企

《大而美法案》中的FEOC 条款(Foreign Entity of Concern,“受关注外国实体”)是美国共和党推动的这次综合性立法中针对外国企业的核心限制措施,尤其聚焦于中国新能源企业。

(一)FEOC 条款的核心内容

1、FEOC的定义与范围

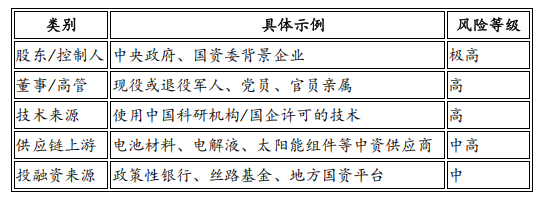

FEOC指由中国、俄罗斯、伊朗、朝鲜等国政府拥有、控制或管辖的实体,具体判定标准包括:

(1)股权控制:外国政府直接或间接持有实体25%以上的股权、董事会席位或投票权。

(2)合同控制:通过技术许可、生产合同等方式对实体的生产数量、产品用途、设备维护等关键环节实施“有效控制(effective control)”。

(3)司法管辖:实体注册地、主要营业地或关键生产活动位于上述国家。

2、核心限制措施

FEOC条款通过供应链限制和税收抵免排除双重机制,将中国企业排除在清洁能源补贴之外,具体而言:

(1)物质援助限制:2025年12月31日后开工的项目,若使用FEOC提供的关键矿物、电池组件、技术授权或生产设备,将无法享受清洁能源税收抵免(如45Y清洁电力生产抵免、48E投资抵免)。

(2)采购比例限制机制:如使用中国来源的组件,项目必须确保某年内容中≥60%非中国,至2030年升至≥85%;否则无税收抵免。

(3)技术合作限制:企业与FEOC签订的技术许可协议金额超过100万美元,将导致法案生效两年后失去税收抵免资格。

(4)股权穿透审查:FEOC通过子公司或合资企业间接参与的项目,若股权穿透后外国政府持股超过25%,仍将被认定为FEOC项目。

(5)审计与追溯期延长:针对FEOC条款的违规,IRS可在6年内回溯审计(普通税务追溯为3年),处罚力度更大。

(6)安全港条款与合规时间表:目前参议院7月1日版本允许6月16日前签合同的供应除外,并提供研发“国内含量安全港”方法;明确从2026年1月1日生效,2033年开始渐进减值。

3、与 IRA 法案的联动

FEOC条款是对拜登政府《通胀削减法案》( Inflation Reduction Act of 2022,IRA)的颠覆性调整,其核心在于:

(1)提前终止补贴:新能源汽车补贴提前至2025年底到期,较IRA缩短7 年;清洁电力项目需在2028年前投产方可享受抵免。

(2)扩大排除范围:将IRA中“受关注外国实体”(FEOC)的定义扩展为“受禁止外国实体”( Prohibited Foreign Entities,PFEs,包含下述的SFE 或 FIE),涵盖更多中企,包括民营企业。具体而言,除现有IRA框架下“外国关注实体”外,OBBBA引入了两类新实体:“Specified Foreign Entity”(SFE)和“Foreign‑Influenced Entity”(FIE),使得范围涵盖政府控制、高风险供应链、Uyghur强迫劳工制造商、军事背景实体等。

(二)FEOC 条款的主要特点

1、多层次、全链条限制

(1)股权、技术、供应链三重审查:不仅限制直接投资,还通过技术授权、关键材料供应等间接路径排除中企。

(2)穿透式监管:通过股权穿透规则(如“50% 顺延、25%相乘”)追溯外国政府控制权,即使中企通过海外子公司持股低于25%,仍可能被认定为 FEOC。对于“50% 顺延、25%相乘”,其具体含义是

2、执行时间紧迫且影响深远

(1)短期冲击:2025年底前开工的项目需立即符合FEOC限制,部分材料(如石墨)虽有缓冲期至2027年,但企业需在此期间完成供应链调整。

(2)长期挤压:法案生效两年后,“受外国影响实体(FIE)”(如与 FEOC存在技术合作或资金往来的企业)也将失去抵免资格。

3、政治化与技术化结合

(1)国家安全叙事:美国将FEOC限制包装为“保护美国供应链安全”,但其实质是针对中国新能源产业的战略遏制。

(2)法律工具化:通过复杂的股权计算规则和供应链溯源要求,增加中企合规成本,削弱其竞争力。

(三)FEOC 条款的执行机制

1、监管主体与流程

(1)美国能源部(Department of Energy, DOE):负责定义FEOC标准、审查供应链合规性,并发布技术指南。

(2)美国财政部下属机构国内收入局(Internal Revenue Service, IRS):通过税收抵免审核执行限制,企业需提交供应链溯源报告,证明未使用FEOC的物质援助。

(3)美国外国投资委员会(Committee on Foreign Investment in the United States, CFIUS):介入涉及FEOC的投资交易审查,可能要求剥离资产或终止项目。

2、合规要求与处罚

(1)供应链溯源:企业需建立可追溯的供应链体系,提供关键矿物、组件和技术的来源证明。

(2)违规后果:失去税收抵免资格,已享受的抵免需全额补缴;情节严重者可能面临罚款或法律诉讼。

3、过渡期与例外

(1)缓冲期:部分“不可追溯电池材料”(如石墨、电解质盐)可豁免至2027年,但企业需承诺过渡期后合规。

(2)例外情形:若FEOC仅提供非核心材料(如电池壳、铝塑膜),且价值占比低于2%,可暂不影响抵免资格。

(四)对涉美中企的具体影响

所谓“涉美中企”,不仅局限于“在美中企”(即:注册在美国、最终由注册在中国的企业和中国国籍自然人实际控制的实体),也包括产品出口到美国的中国企业(指注册地在中国的实体),中国企业出海后在第三国所设立的主体(在中国和美国之外的第三国如越南或墨西哥设立的、由中国企业或中国国籍自然人实际控制的实体,也称为中国企业海外主体),为美国企业的供应链的某一环节提供物料、零件、配件或半成品等的中国企业或中国企业海外主体,及其他在FEOC条款下被认定为属于中国企业或中国国籍自然人实际控制的实体。

1、新能源汽车与动力电池行业

(1)补贴资格丧失:若电池组件或关键矿物由FEOC提供,车型将失去7500 美元税收抵免,导致市场竞争力大幅下降。例如,特斯拉部分车型因使用某涉美中企的电池被排除在补贴名单外。

(2)供应链重构压力:企业需在2025年前替换中国供应商,或通过海外建厂(如某涉美中企授权某美国汽车企业在美国建厂)规避限制,但需确保股权比例低于25%。

2、光伏与储能行业

(1)项目可行性危机:光伏逆变器、储能系统的BMS (Battery Management System) 控制系统若由FEOC提供,整个项目将失去补贴资格。但美国面临的窘境是本土产能不足,短期内难以替代中国供应链。

(2)成本激增:替换中国设备可能导致项目成本增加30%-50%,且交付周期延长。

3、关键矿产与材料

(1)石墨依赖困境:中国占全球石墨产量的70%,虽该法案规定的缓冲期至 2027年,但美国企业需在此期间建立替代供应链,否则将面临断供风险。

三、应对策略

《大而美法案》的核心在于通过大规模减税和福利削减重塑美国经济结构,但代价是加剧贫富分化、削弱社会保障并推高债务风险。法案的通过过程暴露了美国政治极化的深层矛盾,而其长期影响将取决于立法后的实施效果及全球经济环境的变化。该法案中的FEOC条款是美国通过立法工具系统性排除中国新能源企业的核心手段,其本质是经济民族主义与技术霸权主义的结合,对新能源产业内的涉美中企将产生重大影响。

(一)战略上:两手都要抓、两手都要硬

OBBBA的FEOC条款,让我们看到了,美国当前政府宁愿以本国清洁能源产业发展放缓甚至停滞为代价,也必须排除对中国物料、供应链、技术等实质依赖的决心。为此,虽然我们相信,中国在新能源领域的全产业链优势和技术领先地位会使得美国的“脱钩断链”政策难以完全奏效,反而会进一步加剧全球供应链割裂,延缓美国能源转型进程,但是同时,我们也必须认识到,美国政府推进的与中国进行“战略性脱钩”的政策至少在理论上存在着实现的可能性,我们必须为这种小概率事件做出充分准备。

为此,我们需要利用我国的传统智慧和应对方法——“两手都要抓、两手都要硬”。

-

一方面,我们需要进一步提升我国在新能源等产业领域内的技术优势和生产能力,进一步加强对关键物料和核心技术的出口管制,从而使得美国在清洁能源领域难以彻底或长期“脱钩”。

-

另一方面,中国企业也必须做好中美可能彻底“脱钩”的准备,科学决策在美清洁能源的新建投资项目以及其他涉美的项目投入,做好风险压力测试以及各种极端情况下的应对方案;同时,大力拓展美国之外的其他国家的清洁能源市场,将我国在新能源产业上的技术和产能在更多的国家中得以利用,以分散当出现美国市场被大幅压缩、甚至被“清零”这种极端情况下的产能过剩风险。

(二)战术上:积极进取、双线作战、充分利用“法律工具”

在遵循着上述战略思想的基础上,我国企业应快速实现“双线作战”,即一方面努力保持在美市场的竞争优势、快速提升企业的合规质量,另一方面迅速进入和扩展在其他第三国的新能源市场。

涉美中企为了保存、甚至进一步扩大美国市场,必须充分利用“法律工具”。虽然特朗普政府的贸易政策表现出不稳定性,但是美国政府的政策执行仍然需要遵守美国宪法确定的立法流程以及具体法规的法律条文。我们可以从目前OBBBA的制定流程以及共和党和民主党的激烈争论中看到,OBBBA的法规内容仍在美国政府的政策执行中扮演着极为重要的基础性依据的作用。为此,我国企业必须重视研究以OBBBA为代表的最新的美国贸易和关税法规,充分利用“法律工具”。

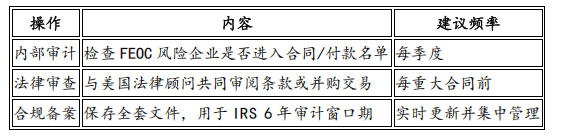

(三)实践中:OBBBA的FEOC合规工作流程

1、第一步:识别项目适用性

(1)判断项目是否涉及清洁能源税收抵免项目(如45X, 48E, 45Y, 45Q, 45U等)。

(2)判断项目是否计划在2026年1月1日以后建设或投产。

(3)判断是否希望获得联邦税收抵免或拨款替代(direct pay)。

2、第二步:识别潜在FEOC风险对象

经过上述第一步,如果项目适用OBBBA中的税收条款,则需开展下列合规程序:

3、第三步:审查“重大协助或利益相关性”

根据OBBBA草案中的定义,以下行为可能触发FEOC关联认定:

(1)技术许可、联合研发。

(2)重大采购合同(≥10%关键部件)。

(3)投资控股或股东权益≥25%。

(4)员工派遣或管理层交叉任职。

4、第四步:建立供应链可追溯机制

(1)建立全生命周期BOM表单,标注关键部件来源国/产地。

(2)要求一级和二级供应商出具FEOC非关联证明(Certification)。

(3)引入区块链或条码系统,用于组件来源可视化(尤其是光伏、电池、稀土类)。

(4)开展年度抽检与第三方验证。

5、第五步:实施“红线审计”与备案机制

6、第六步:动态监控与应对机制

(1)设立FEOC观察清单,基于美财政部、能源部、国会报告定期更新。

(2)当被关联企业或供应商被列为“新增FEOC”,立即触发退出机制或替代供应采购。

(3)评估“safe harbor”条款是否可用(如2025年6月前合同等)。

本文得到了作者所在律师团队(锦天城国际贸易法团队)负责人李烨律师、高级合伙人的指导和建议,在此表示感谢。

(原标题:Big Beautiful“Bill or Bomb”?FEOC将终结中企在美新能源产业吗?——《大而美法案》深度解析与应对策略)

声明:本文内容仅为提供信息之目的由作者/锦天城律师事务所制作,不应视为广告、招揽或法律意见。作者/锦天城律师事务所明确不承担因基于对本文任何形式的使用(包括作为或不作为)而产生的一切责任、损失或损害。

编辑:农潇齐、尚欣仪

本文转自贸企通公众号,转载请注明出处,版权归原作者所有,侵删