俄罗斯经济是否存在债务问题?

2025 年 7 月,俄罗斯面临企业债务压力加大的问题,高利率政策是重要诱因。2024 年 7 月起,俄央行加息以抑制通胀,基准利率从 16% 升至 21% 峰值,2025 年 6 月稳定在 20%,这引发制造业、国防、冶金等行业不满,担忧项目搁置和行业受损,甚至有银行业官员预警未来 12 个月或现系统性银行危机。

企业债务压力有诸多体现:利息成本飙升,2023 - 2025 年预计从 6.3 万亿卢布增至 15 万亿卢布,2025 年一季度支付利息同比增 58%;逾期债务比例上升,2024 年 9 月至 2025 年 3 月升 11%,煤炭、冶金等行业及部分国防企业受困。

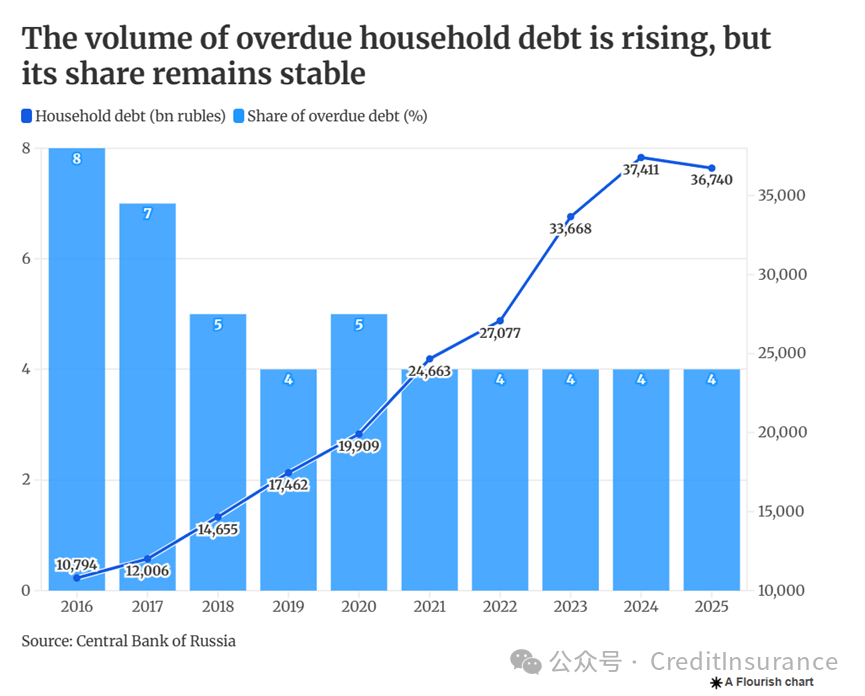

但整体债务状况尚稳健:非金融企业债务 2025 年 5 月为 72 万亿卢布,占 GDP 约 36%,家庭债务占 18%,均远低于中、美、法等国;坏账虽增但可控,大型困境企业占债务总额 8%,逾期应付账款占贷款总额 4.6%;企业借贷增速放缓,2025 年预计 8 - 13%,低于前两年;政府和银行储备充足,可应对潜在违约。

未来,企业债务重组或增加,小企业破产可能增多,部分小银行或倒闭引发行业整合,但全面系统性危机可能性较低。

创纪录的高利率引发了未来12个月内爆发系统性银行危机的警告。这种可能性有多大?

在利率创历史新高且经济出现放缓迹象的背景下,俄罗斯企业和分析师警告称,债务问题日益严重,可能导致一波破产潮。

以下是我们所知道的以及经济学家和分析师的看法:

有哪些警告?

俄罗斯正进入连续第二年创下历史新高利率,由于央行努力抑制主要由战争相关政府支出推动的通货膨胀,企业面临的压力进一步加大。

央行于 2024 年 7 月开始加息,将基准利率从 16% 推高至 21% 的峰值,然后在 2025 年 6 月稳定在 20%。

这种长期的货币紧缩政策招致了越来越多的批评,尤其是来自严重依赖信贷来融资设备和原材料的制造业的批评。

俄罗斯国家国防集团 Rostec 的首席执行官谢尔盖·切梅佐夫 (Sergei Chemezov) 将项目搁置和流动性短缺归咎于高昂的利率,而钢铁巨头阿列克谢·莫尔达绍夫 (Alexei Mordashov) 则警告称,冶金行业将遭受严重损害。

彭博社援引未透露姓名的俄罗斯银行业官员的话报道称,由于企业积累的坏账不断增加,俄罗斯经济面临“未来 12 个月发生系统性银行业危机的可信风险”。

有哪些令人不安的迹象?

一些警告信号表明,企业越来越难以偿还债务。

最明显的迹象是企业收入中用于支付利息的比例不断上升。分析师帕维尔·里亚波夫(Pavel Ryabov)指出,到2025年,企业利息成本可能超过15万亿卢布(1720亿美元),而2024年为11.5万亿卢布(1500亿美元),2023年仅为6.3万亿卢布(820亿美元)。

里亚波夫表示,仅在 2025 年第一季度,企业就支付了 3.73 万亿卢布(485 亿美元)的利息,同比增长 58%。

这一飙升与不良债务的增加同时发生。根据与政府相关的宏观经济分析和短期预测中心的数据, 2024年9月至2025年3月期间,逾期企业债务的比例上升了11%。受影响最严重的行业包括煤炭开采、机械维修和安装、冶金以及铁路、船舶和飞机制造。

尽管 2024 年企业破产总数保持稳定在 8,197 家,但高利率对公司资产负债表造成沉重负担,包括与国防工业相关的公司的资产负债表。

陷入困境的公司包括 Optron-Stavropol,一家濒临破产的国防工业电子产品主要生产商,以及 Angstrem,一家与国防部合作的微电子公司,其资产已被挂牌出售。

煤炭等一些行业面临尤其严重的压力,预计到 2025 年底煤炭行业的债务将达到 1.5 万亿卢布(195 亿美元)。

事实到底有多糟糕?

尽管企业压力不断加大,但俄罗斯整体宏观经济指标依然相对稳健。

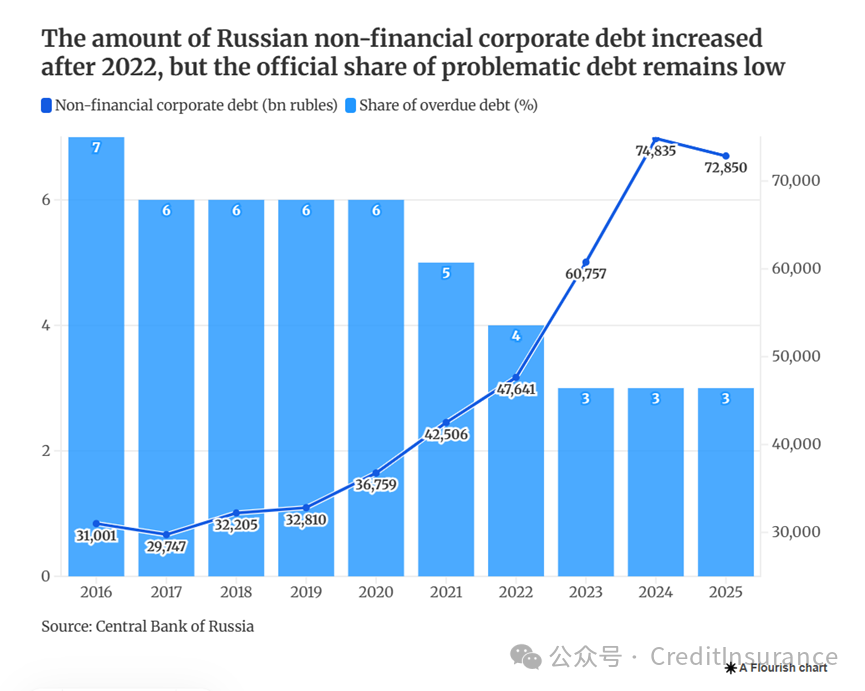

首先,非金融企业债务总额(即不从事金融服务的公司(如制造商和零售商)所累积的债务),按历史和全球标准来看仍然处于适度水平。

虽然这一债务从战前 2021 年的 40 万亿卢布几乎翻了一番,到 2024 年 12 月达到 74.8 万亿卢布(9720 亿美元),但到 2025 年 5 月略有下降至 72 万亿卢布(9360 亿美元)。

但由于同期经济增长,俄罗斯的债务占GDP的比率保持相对稳定,从2022年的31%上升到2025年的36%左右,远低于中国(140%)、美国(77%)或法国(75%)。

俄罗斯家庭债务为 36.7 万亿卢布(4600 亿美元),占 GDP 的 18%,而法国、英国或意大利的家庭债务则超过 60%。

第二,坏账虽然在增加,但还不至于达到难以承受的程度。

俄罗斯央行在其最新的宏观经济稳定报告中表示:“真正陷入困境的(大型)公司约占债务总额的8%(到2023年底,这一比例为5%)。总体而言,企业部门保持了财务稳定,并有能力偿还债权人的债务。尽管如此,个别借款公司仍有可能破产。” 该报告涵盖了俄罗斯78家最大的公司。

同样,根据俄罗斯国家统计局俄罗斯联邦统计局的数据,截至 3 月份,企业逾期应付账款占贷款总额的 4.6%,即 55 亿卢布(7150 万美元)。

俄罗斯联邦统计局对企业债务的估计高于中央银行,因为俄罗斯联邦统计局的数据包括所有负债,而不仅仅是银行贷款。

与此同时,两大贷款机构俄罗斯储蓄银行和俄罗斯外贸银行报告称不良消费贷款有所增加,但尚未达到 2014-15 年银行业危机期间的水平。

第三,企业借贷正在放缓,而不是加速到危险的水平。

据央行数据显示,2025年第一季度银行向企业发放的贷款总额环比下降0.1%。

此前,2024 年第四季度企业债务组合较第三季度增长了 2.9%,随后增速放缓。

央行预测,今年银行贷款组合增速将放缓至 8-13%,而 2024 年为 17.9%,2023 年为 20%。

第四,政府和银行部门似乎都拥有足够的储备来应对潜在的违约。

俄罗斯的预算赤字低于2%,公共债务仅占GDP的16%,与发达经济体相比,这一数字较低。俄罗斯央行行长纳比乌琳娜表示,俄罗斯拥有8万亿卢布(1040亿美元)的资本缓冲,足以应对违约风险。

今年 5 月,俄罗斯评级机构 ACRA 表示,尽管部分银行的信用风险较高,但主要银行的资本充足率均超过了央行规定的 8.75% 的最低标准。

报告称,“银行业总资本指标的下降似乎并不严重。”

H1.0 比率是衡量银行抵御信用风险能力的关键指标,对于大多数主要银行来说,该比率仍高于目标。

接下来会发生什么?

尽管克里姆林宫在向战时经济转型的过程中似乎避免了通货膨胀失控,但代价却是高昂的。

按照目前的利率,企业难以偿还贷款,随着越来越多的项目被搁置、破产数量开始增加,经济增长放缓,越来越多的企业无力偿还现有债务和新债务。

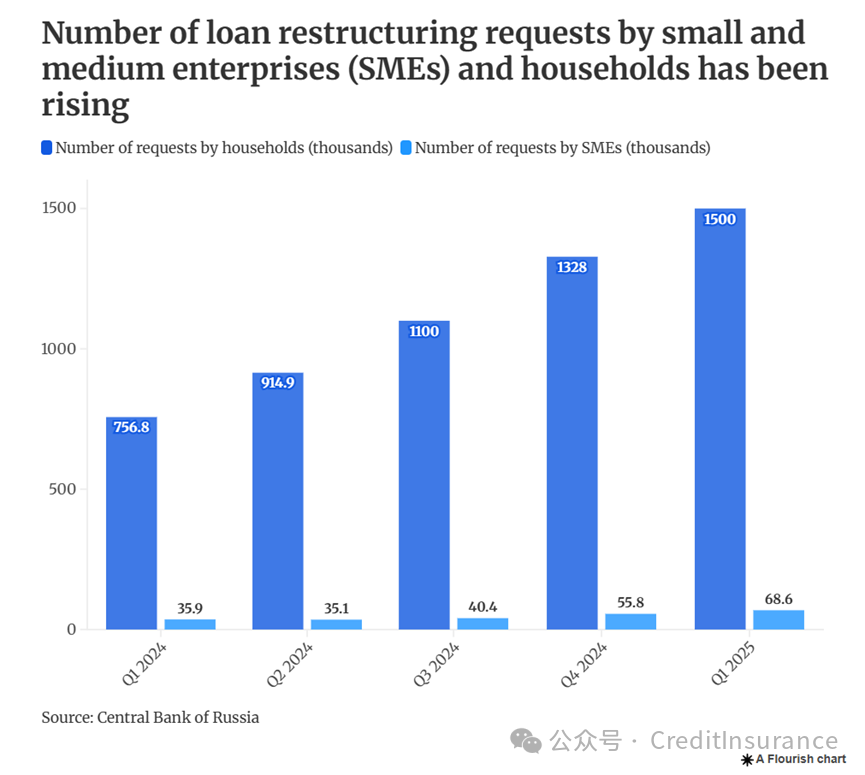

例如,根据央行的数据,2025年第一季度,高风险新企业债务重组总额为1000亿卢布(约合13亿美元),2024年第四季度为1270亿卢布(约合16.4亿美元),高于2024年第三季度的450亿卢布(5.85亿美元)。

经济学家德米特里·涅克拉索夫 (Dmitry Nekrasov) 在最近的播客采访中表示,许多公司正在用高成本贷款为 2024 年前的债务进行再融资,这可能会使他们日后面临更深的困境。

例如,在美国,基准利率上调与破产数量上升之间的时间间隔约为两年,他说道。他还补充道,尽管一些规模较小的俄罗斯银行可能会倒闭,但其结果很可能是银行业整合,而非崩溃。

到目前为止,银行似乎有能力重组问题债务。经济学家弗拉基米尔·伊诺泽姆采夫(Vladislav Inozemtsev)表示,全面爆发的危机将需要银行积极寻求偿债,而目前这种情况尚未发生。

他说:“(债务问题的)趋势是存在的,但就其对体系的爆炸性和破坏性而言,我当然不会说我们现在已经濒临崩溃。”

一家小型制造公司的老板向《莫斯科时报》表示,陷入财务困境的大型国防公司仍然可以在主要银行和政府的支持下重组债务,目前这些银行和政府拥有足够的储备来提供支持。

他匿名表示:“包括国防部门在内的小型企业破产数量将会增加,但它们的资产通常可以被其他公司回购,而不是直接由银行或政府救助。”

实际上,这意味着为国防部生产设备的工厂可能会破产,而另一家公司可能会以折扣价购买其机器,并在新的管理下继续运营。

本文原载于“信保民工”微信公众号,如有转载或复制请联系“信保民工”,版权归原作者所有,侵删